1. UVOD

Globalizacija je značajno doprinijela širenju poslovanja poduzeća izvan granica matičnih država, većoj mobilnosti kapitala te ekspanziji multinacionalnih kompanija u potrazi za novim tržištima i dodatnim uštedama. S obzirom da su investicije pokretač gospodarskog rasta i razvoja, države u želji pridobivanja većeg udjela stranog kapitala nastoje povećati svoju atraktivnost, između ostalog i nižim zakonskim stopama te raznim poreznim poticajima i olakšicama poreza na dobit.

Predmet istraživanja u ovom radu je porezna politika (na primjeru poreza na dobit) i njen utjecaj na privlačenje izravnih stranih ulaganja u zemljama Europske unije. Posebno je istaknuta uloga ne samo zakonskih poreznih stopa, već i poreznih olakšica i poticaja (čiji efekt dolazi do izražaja kroz tzv. efektivne porezne stope) u svrhu poticanja investicija.

Cilj rada je istražiti utjecaj oporezivanja dobiti poduzeća na privlačenje izravnih stranih ulaganja u zemljama članicama Europske unije u cjelini te posebno starim i novim članicama.

Temeljem navedenog, postavlja se hipoteza ovog rada - smanjenje poreznog opterećenja dobiti poduzeća predstavlja jedan od čimbenika odluke investitora u odabiru lokacije ulaganja kapitala. Smatra se da manja razina poreznog opterećenja dobiti predstavlja dodatni poticaj investitorima na odabir lokacije ulaganja, kada u uži izbor ulazi više zemalja sa sličnim pokazateljima poslovnog okruženja. S obzirom da smanjenjem poreznog opterećenja dobiti poduzeća zemlje najčešće nastoje nadoknaditi određene nedostatke na svom području i time povećati svoju konkurentnost, očekuje se kako porezna politika ima značajniju ulogu u privlačenju stranih investicija kod novih članica Europske unije. Navedeno se posebno očituje smanjenjem efektivnih poreznih stopa, iz kojih je vidljiva uloga poreznih olakšica i poticaja, što potvrđuje postojanje porezne konkurencije među zemljama članicama Europske unije.

2. PREGLED LITERATURE

Dosadašnja istraživanja uglavnom zastupaju tvrdnju kako porezna politika nije primarni činitelj pri donošenju odluka stranih investitora o ulaganju u određeno geografsko područje. Navedeno uglavnom vrijedi za istraživanja prošloga stoljeća, posebice do devedesetih godina (sinteza u npr.OECD, 2001:49-54;OECD, 2003:34) 1 , dok već literatura s početka ovoga stoljeća ukazuje da porezi (stope i poticaji poreza na dobit) postaju sve značajniji (npr.OECD, 2001:55-60;OECD, 2003:34;de Mooij, Ederveen, 2003;Morisset, 2003:1,Gorter, Parikh, 2003).

Novija istraživanja također uglavnom ističu kako porezna politika (izražena najčešće kroz porez na dobit) ima veće značenje kod privlačenja stranih ulagača, posebno u novim zemljama članicama Europske unije. U nastavku su prikazana i neka istraživanja koja se odnose samo na Hrvatsku.

Carnstensen (2003) u svojoj dinamičkoj panel analizi za zemlje Srednje i Istočne Europe u razdoblju od 1993. do 1999. ističe statistički značajan utjecaj tradicionalnih lokacijskih varijabli na izravne strane investicije, među kojima i negativan utjecaj zakonske stope poreza na dobit na izravne strane investicije, kako kratkoročno, tako i dugoročno.

Jovančević (2003) istražuje izravna strana ulaganja u Hrvatskoj s aspekta percepcije menadžera, pri čemu se uzimaju u obzir razni elementi, uključivo i porezne. Menadžeri manjih poduzeća koja posluju u Hrvatskoj smatraju da bi daljnje sniženje stope poreza na dobit pomoglo u privlačenju izravnih stranih ulaganja. 2 Slična kasnija istraživanja u Hrvatskoj provode Pavlović et al. (2013) anketirajući manje skupine menadžera. Tako u trinaest velikih hrvatskih poduzeća traže od njihovih menadžera da izaberu „tri najvažnija čimbenika, od mogućih deset koja smatraju bitnim za donošenje odluke o izravnom ulaganju u neku inozemnu lokaciju.“ Idućim istraživanjem anketiraju jedanaest vodećih inozemnih poduzeća u Hrvatskoj tj. njihove menadžere na isti način kako bi utvrdili njihove motive ulaganja u Hrvatsku. Umjesto poreza na dobit koristi se šira varijabla - „visina poreza“, koja je rangirana na četvrtom mjestu u oba istraživanja. 3

Wijeweera, Dollery i Clark (2007) ispitali su utjecaj oporezivanja dobiti na izravna strana ulaganja u SAD-u, koja proizlaze od strane zemalja predstavljenih kao najvećih trgovinskih partnera SAD-a, u razdoblju od 1982. do 2000. godine. Osim zakonske stope, ovo istraživanje je obuhvatilo efektivnu prosječnu stopu poreza na dobit i efektivnu graničnu stopu poreza na dobit kao pokazatelje djelovanja poreznih olakšica i poticaja, ali se statistički značajnom prikazala samo zakonska porezna stopa, čije povećanje doprinosi smanjenju izravnih stranih ulaganja.

Pavlović (2007) analizira utjecaj zakonske stope poreza na dobit na priljev izravnih stranih ulaganja u Hrvatskoj, u razdoblju od 1995. do 2005. godine, te dolazi do zaključka kako smanjenje zakonske stope poreza na dobit 2001. godine nije doprinijelo povećanju izravnih stranih ulaganja 4. Isto tako, ističe kako smanjenje porezne stope i u ostalim zemljama u tranziciji i europskom području općenito, nije utjecalo bitno na donošenje investicijskih odluka.

IstraživanjeBezića i Pavlovića (2009) o utjecaju zakonske stope poreza na dobit za zemlje Srednje i Istočne Europe odnosno nove članice EU 5 ne ukazuje na značajan utjecaj ove varijable na priljev izravnih stranih ulaganja. Naime, ova varijabla sama po sebi nije dovoljna za donošenje adekvatne lokacijske odluke, već je važnije makroekonomsko i društveno okruženje.

Prema panel analiziBellaka i Leibrechta (2009), provedenoj u razdoblju od 1995. do 2003. godine na području Srednje i Istočne Europe, postoji negativna elastičnost izravnih stranih ulaganja u odnosu na efektivno porezno opterećenje poduzeća. Porezna politika, dakle, ima značajan utjecaj na odabir lokacije poslovanja kod investitora. Osim porezne politike, provedeno istraživanje naglašava ostale lokacijske prednosti države poput niskih troškova proizvodnje i veličine tržišta.

Olofsdotter i Hansson (2010) zaključuju da su nove članice Europske unije sklonije privlačenju izravnih stranih ulaganja snižavanjem stope poreza na dobit, što posebno dolazi do izražaja kada se promatraju izravna strana ulaganja u kapital povezanih društava, dok starije zemlje članice uspijevaju privući strani kapital bez obzira na primjenu viših poreznih stopa. Kao razlog navedenog posebno se ističe značaj pripadnosti ekonomskim integracijama. Analiza je provedena u razdoblju od 1995. do 2006. godine, a kao porezne varijable korištene su zakonska porezna stopa i efektivna granična porezna stopa.

Beck i Chaves (2011) u svom istraživanju uzimaju u obzir i dodatne porezne oblike, odnosno rad i potrošnju, u funkciji odljeva izravnih ulaganja. Istraživanje je provedeno na odabranim zemljama OECD-a, u razdoblju od 1975. do 2006. godine, a prikazuje kako povećanje stope poreza na dobit ima značajan i pozitivan utjecaj na odljev izravnih ulaganja, dok povećanje poreza na dohodak na rad negativno utječe na smanjenje odljeva stranih ulaganja. Porezi na potrošnju, koji se sagledavaju s pozicije dodatnog opterećenja rada, imaju nizak utjecaj na međunarodne investicijske tijekove.

Raudonen i Freytag (2013) provode analizu za područje Baltičkih zemalja u razdoblju od 2000. do 2008. godine, te zaključuju kako postoji značajan utjecaj zakonske i efektivne stope poreza na dobit na kretanje izravnih stranih ulaganja. Međutim, porezno opterećenje smatraju sekundarnim čimbenikom kojeg investitori uzimaju u obzir pri donošenju odluke o lokaciji poslovanja, dajući prednost veličini tržišta i stupnju ekonomske slobode.

Mateev i Tsekov (2014) provode panel analizu u razdoblju od 1994. do 2012. godine za 26 zemalja EU, dijeleći ih na EU 15 i nove članice (zemlje Srednje i Istočne Europe). I oni ističu značajan utjecaj tradicionalnih lokacijskih varijabli, među kojima i negativan utjecaj zakonske stope poreza na dobit u obje skupine zemalja.

3. METODOLOGIJA ZNANSTVENOG ISTRAŽIVANJA

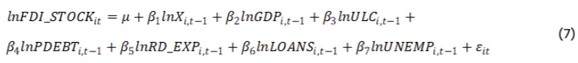

Ekonometrijska analiza temelji se na provedbi statičke panel analize za razdoblje od 1998. do 2017. godine. Sastoji se od statičke panel analize koja se provodi na 28 zemalja članica Europske unije kao cjelini, analizi koja obuhvaća samo stare članice (EU 15) i analizi koja obuhvaća isključivo nove članice Europske unije, odnosno zemlje koje su pristupile članstvu od 2003. godine nadalje (EU 13).

Podaci su prikupljeni iz baze podataka Ujedinjenih naroda (UNCTADSTAT, 2018), Centra za europska ekonomska istraživanja (ZEW) (Spengel, 2018), Svjetske banke (World Bank, 2018.) i Eurostata (Eurostat, 2018).

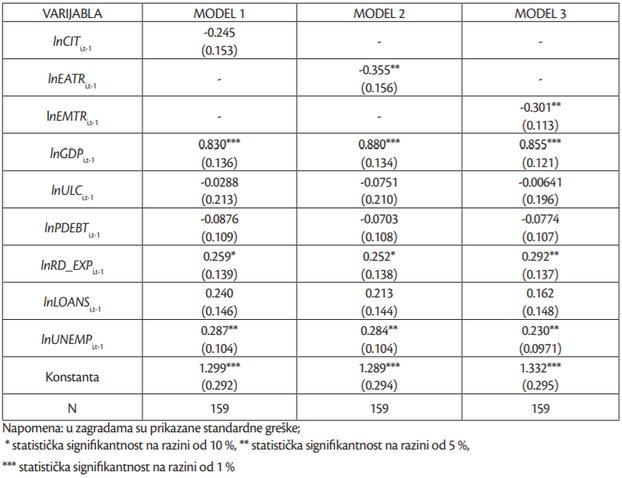

U svrhu procjene ekonometrijskog modela koriste se slijedeće varijable:

FDI_STOCK: vrijednost izravnih stranih ulaganja kao udio u kapitalu i rezervama (uključujući zadržane dobitke) povezanog poduzeća, uvećan za neto vrijednost zaduživanja iz transakcija između povezanih društava; podaci se iskazuju u milijunima američkih dolara;

CIT: najviša zakonska stopa poreza na dobit; podaci se iskazuju u postocima;

EATR: efektivna prosječna stopa poreza na dobit; podaci se iskazuju u postocima;

EMTR: efektivna granična stopa poreza na dobit; podaci se iskazuju u postocima;

GDP: vrijednost bruto domaćeg proizvoda; podaci se iskazuju u milijunima američkih dolara;

ULC: indeks vrijednosti jediničnog troška rada, kao odnos između troškova rada i efektivnih sati rada; podaci se iskazuju kao bazni indeks u odnosu na vrijednost iz 2010. godine;

PDEBT: udio javnog duga u BDP-u; podaci se iskazuju u postotku;

RD_EXP: udio državnih izdataka za istraživanje i razvoj u odnosu na ukupne proračunske izdatke; podaci se iskazuju u postotku;

LOANS: udio domaćih kredita plasiranih u privatni sektor od strane financijskih institucija u odnosu na vrijednost BDP-a; Osim novčanih kredita, u navedenu kategoriju se ubraja i prodaja financijskih instrumenata koji nemaju obilježje kapitala te poslovi otkupa potraživanja; podaci se iskazuju u postotku;

UNEMP: udio nezaposlene radne snage u odnosu na ukupno radno sposobno stanovništvo; podaci se iskazuju u postotku.

Izravna strana ulaganja u udjele kapitala povezanih društava, uvećane za neto vrijednost duga iz međusobnih transakcija (FDI_STOCK), predstavljaju zavisnu varijablu, dok su najviša zakonska stopa poreza na dobit (CIT), efektivna prosječna porezna stopa (EATR) i efektivna granična porezna stopa (EMTR) nezavisne varijable porezne politike.

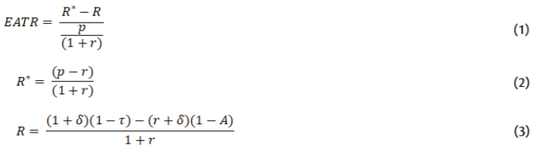

Efektivna prosječna porezna stopa (Effective Average Tax Rate - EATR) i efektivna granična porezna stopa (Effective Marginal Tax Rate – EMTR) su mjere koje sintetiziraju zakonsku poreznu stopu, ali i ostale relevantne elemente poreza na dobit. Prvobitno su razvijene od straneKinga i Fulertona (1984), da bi naknadno bile dorađene od straneDevereuxa i Griffitha (1999).

Iako postoje različite varijante izračuna, u ovom radu se koriste izračuni prema modelu efektivne prosječne porezne stope (EATR) i modelu efektivne granične porezne stope (EMTR) po metodologijiDevereuxa i Griffitha (1999) (Centre for European Economic Research 2018). S obzirom da se njihov izračun temelji na budućem kretanju projiciranih novčanih tokova od potencijalnih investicija nakon oporezivanja, diskontiranih po stopi koja odražava oportunitetni trošak investitora, smatraju se boljim izborom u svrhu donošenja odluka o investicijama (OECD, 2000:47). 6

Porez na dobit te novčani tokovi projekta prije i nakon oporezivanja projiciraju se za cjelokupno predviđeni vijek efektuiranja investicije na način da se svode na sadašnju vrijednost kako bi investitori mogli realno procijeniti porezno opterećenje ulaganja. Pri tome se kao diskontna stopa uzima trošak kapitala kao ponderirana vrijednost kamatne stope na tuđe izvore financiranja i očekivani prinos investitora na uloženi vlastiti kapital.

U svrhu donošenja investicijskih odluka jednako su bitne obje efektivne stope, s time da je efektivna prosječna porezna stopa orijentirana na određivanje lokacije ulaganja, a efektivna granična porezna stopa na obujam ulaganja kapitala (Devereux et al., 2002:461).

Prema modelu Devereuxa i Griffitha efektivna se prosječna porezna stopa (EATR) računa na slijedeći način:

pri čemu je:

R* neto sadašnja vrijednost investicije prije poreza

R neto sadašnja vrijednost investicije nakon poreza 7

p očekivana stopa povrata prije poreza

δ stopa ekonomske amortizacije dugotrajne imovine

τ stopa poreza na dobit

r diskontna stopa

A neto sadašnja vrijednost amortizacijskih odbitaka

Iz navedenih jednadžbi moguće je definirati efektivnu prosječnu stopu poreza na dobit (EATR) kao odnos između razlike neto sadašnje vrijednosti investicije prije i nakon oporezivanja te sadašnje vrijednosti očekivane stope povrata prije oporezivanja.

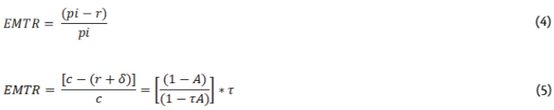

Za razliku od efektivne prosječne porezne stope (EATR), koja prikazuje utjecaj kretanja poreza na dobit na trošak kapitala kao minimalne stope povrata na ulaganje, efektivna granična porezna stopa (EMTR) prikazuje utjecaj porezne politike na dodatnu novčanu jedinicu ulaganja, odnosno mjeri djelovanje poreznih poticaja na dodatno ulaganje.

Efektivna se granična stopa poreza na dobit (EMTR) računa na slijedeći način:

pri čemu je:

c trošak kapitala 8

pi trošak kapitala na graničnu investiciju

Iz navedenog slijedi kako je efektivna granična porezna stopa odnos razlike troška kapitala na dodatnu jedinicu investicije i diskontne stope i troška kapitala na dodatnu jedinicu ulaganja.

Investitori su spremni ulagati do trenutka u kojem je granična stopa povrata na ulaganje jednaka trošku kapitala. Stoga restriktivna fiskalna politika utječe na stvaranje visokog troška kapitala (Pirvu, 2012:86).

U slučaju kada efektivna granična porezna stopa poprima negativnu vrijednost (EMTR < 0), porezni sustav djeluje stimulirajuće na kapitalne investicije, s obzirom da u tom slučaju sadašnja vrijednost poreznih poticaja premašuje sadašnju vrijednost ulaganja. Ukoliko je efektivna granična porezna stopa jednaka nuli (EMTR = 0) porezni sustav je neutralan, a ukoliko je veća od nule porezni sustav ne djeluje poticajno. Što je veće odstupanje efektivne granične porezne stope u odnosu na nultu vrijednost, veći je utjecaj porezne politike na donošenje investicijskih odluka (OECD, 2000:49).

U kontrolne nezavisne varijable ubrajaju se:

Bruto domaći proizvod (GDP), kao pokazatelj veličine tržišta i stupnja razvijenosti gospodarstva;

Indeks jediničnog troška rada (ULC) kao pokazatelj efikasnosti rada;

Udio javnog duga u BDP-u (PDEBT) kao pokazatelj rizičnosti;

Udio državnih izdataka za istraživanje i razvoj u odnosu na ukupne proračunske izdatke (RD_EXP) kao pokazatelj odnosa države prema inovacijama;

Udio domaćih kredita plasiranih u privatni sektor od strane financijskih institucija u BDP-u (LOANS) kao pokazatelj dostupnosti financijskih izvora;

Udio nezaposlene radne snage u ukupno aktivnom stanovništvu (UNEMP) kao pokazatelji dostupnosti radne snage i stupnja razvijenosti gospodarstva.

Tablica 1 prikazuje očekivane predznake utjecaja nezavisnih varijabli unutar ekonometrijskih modela.

Izvor: izrada autora

Iz prikaza utablici 1 može se uočiti kako eventualno povećanje varijabli poreznih stopa ima negativan utjecaj na kretanje izravnih stranih ulaganja, što je također prisutno i za varijablu indeksa jediničnog troška rada te udjela javnog duga u BDP-u.

Može se očekivati da rast bruto domaćeg proizvoda, udjela državnih izdataka u istraživanje i razvoj, dostupnosti kredita i nezaposlenosti a imaju pozitivan utjecaj na kretanje izravnih stranih ulaganja.

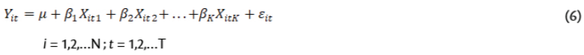

Ekonometrijska analiza temelji se na provedbi statičke panel analize, odnosno odabiru najprikladnijeg modela između združenog modela (Pooled regression model), modela s fiksnim efektom (Fixed effects model) i modela sa slučajnim efektom (Random effects model).

Provedba F-testa upućuje na to da se model s fiksnim efektom smatra prikladnijim za provedbu u odnosu na združeni model, dok je prema Breusch-Pagan LM testu model sa slučajnim efektom prikladniji u odnosu na združeni model.

Kako bi se procijenilo je li za navedenu analizu prikladniji model s fiksnim efektom ili model sa slučajnim efektom, pomoću Hausmanovog testa procijenjeno je kako se model s fiksnim efektom može smatrati adekvatnim, a čiji je opći oblik:

Prilikom postavljanja ekonomskih ciljeva povezanih s investicijama, pretpostavlja se da je potreban određeni vremenski pomak kako bi sadašnje izmjene porezne politike postale efektivne, pa se u navedenim istraživanjima preporuča korištenje lagiranih nezavisnih varijabli (Mudenda, 2015:23).

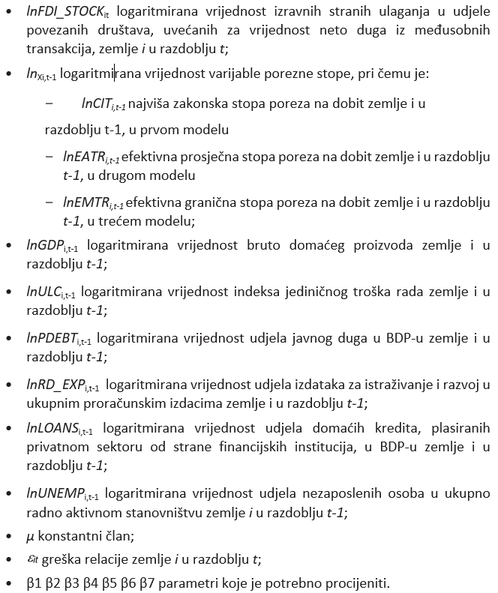

pri čemu je:

4. EMPIRIJSKA ANALIZA I REZULTATI ISTRAŽIVANJA

Panel analiza provedena je putem tri različite skupine modela. Rezultati su strukturirani na način da obuhvaćaju analizu cijele Europske unije (EU28), analizu koja se temelji isključivo na starim zemljama članicama Europske unije (EU15) i analizu koja obuhvaća isključivo nove članice Europske unije (EU13).

Tablica 2 prikazuje rezultate provedene ekonometrijske analize na području Europske unije kao cjeline (EU28).

zvor: Izračun autora

Na temelju provedene panel analize u Europskoj uniji kao cjelini (EU28), može se primijetiti kako su statistički značajne varijable koje predstavljaju poreznu politiku, bruto domaći proizvod i udio javnog duga u BDP-u.

Prvi model je predstavljen nezavisnom varijablom najviše zakonske porezne stope ( ),

koja je statistički signifikantna na razini od 5 %, a iz njene vrijednosti je moguće zaključiti

kako postotno povećanje zakonske porezne stope utječe na smanjenje razine izravnih

stranih ulaganja u kapital povezanih društava (lnFDI_STOCK) za 0,18 %.

),

koja je statistički signifikantna na razini od 5 %, a iz njene vrijednosti je moguće zaključiti

kako postotno povećanje zakonske porezne stope utječe na smanjenje razine izravnih

stranih ulaganja u kapital povezanih društava (lnFDI_STOCK) za 0,18 %.

Drugi model je predstavljen nezavisnom varijablom efektivne prosječne stope poreza na

dobit ( ), koja je statistički signifikantna na razini od 1 %, a prikazuje kako postotno

povećanje njene vrijednosti utječe na smanjenje izravnih stranih ulaganja u kapital povezanih

društava (lnFDI_STOCK) za 0,38 %. Iz navedenog proizlazi kako je riječ o poreznoj varijabli

koja ima najznačajniji utjecaj na kretanje zavisne varijable (lnFDI_STOCK) u promatranim

modelima.

), koja je statistički signifikantna na razini od 1 %, a prikazuje kako postotno

povećanje njene vrijednosti utječe na smanjenje izravnih stranih ulaganja u kapital povezanih

društava (lnFDI_STOCK) za 0,38 %. Iz navedenog proizlazi kako je riječ o poreznoj varijabli

koja ima najznačajniji utjecaj na kretanje zavisne varijable (lnFDI_STOCK) u promatranim

modelima.

Treći model je predstavljen nezavisnom varijablom efektivne granične stope poreza na dobit

( ), koja također poprima statističku značajnost na razini od 1 %, a prikazuje kako

postotno povećanje njene vrijednosti uzrokuje smanjenje izravnih stranih ulaganja u kapital

povezanih društava (lnFDI_STOCK) za 0,22 %.

), koja također poprima statističku značajnost na razini od 1 %, a prikazuje kako

postotno povećanje njene vrijednosti uzrokuje smanjenje izravnih stranih ulaganja u kapital

povezanih društava (lnFDI_STOCK) za 0,22 %.

Analizom pomoćnih nezavisnih varijabli moguće je primijetiti kako u sva tri modela

prevladava značajnost bruto domaćeg proizvoda ( ). Riječ je o nezavisnoj varijabli

koja ima najveći utjecaj na kretanje zavisne varijable u analiziranoj strukturi, odnosno

promatranjem vrijednosti u sva tri modela, može se primijetiti kako postotno povećanje

bruto domaćeg proizvoda utječe na povećanje izravnih stranih ulaganja u kapital povezanih

društava (lnFDI_STOCK) u rasponu od 0,77 % do 0,91 %.

). Riječ je o nezavisnoj varijabli

koja ima najveći utjecaj na kretanje zavisne varijable u analiziranoj strukturi, odnosno

promatranjem vrijednosti u sva tri modela, može se primijetiti kako postotno povećanje

bruto domaćeg proizvoda utječe na povećanje izravnih stranih ulaganja u kapital povezanih

društava (lnFDI_STOCK) u rasponu od 0,77 % do 0,91 %.

Od ostalih nezavisnih varijabli, statistički značajna se prikazuje samo varijabla udjela javnog

duga u BDP-u ( ), ali samo u okviru drugog i trećeg modela, na razini signifikantnosti

od 10 %. S obzirom da navedena varijabla ne poprima pozitivni predznak, proizlazi kako

povećanje javnog duga u analizi Europske unije kao cjeline ne djeluje destimulirajuće na

investitore pri donošenju odluke o ulaganju.

), ali samo u okviru drugog i trećeg modela, na razini signifikantnosti

od 10 %. S obzirom da navedena varijabla ne poprima pozitivni predznak, proizlazi kako

povećanje javnog duga u analizi Europske unije kao cjeline ne djeluje destimulirajuće na

investitore pri donošenju odluke o ulaganju.

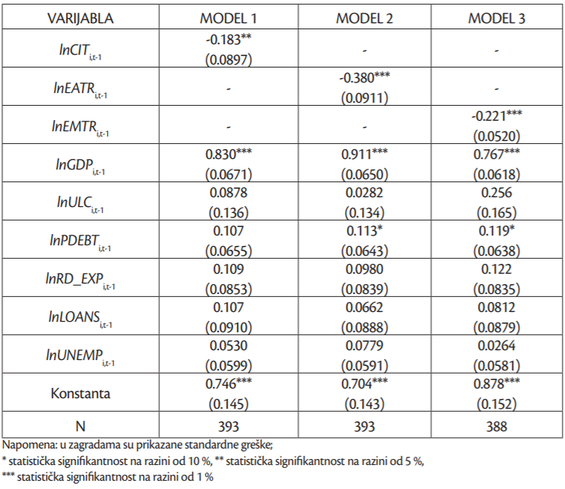

Tablica 3 prikazuje rezultate provedene ekonometrijske panel analize na području starih članica Europske unije (EU15).

Izvor: Izračun autora

Temeljem prikaza izračunatih koeficijenata u tablici 2 može se primijetiti kako u prvom i drugom

modelu varijable porezne politike nisu značajne, dok se u trećem modelu varijabla efektivne granične

porezne stope ( ) prikazuje statistički signifikantnom na razini od 5 %. Promatranjem

koeficijenta navedene varijable, moguće je primijetiti kako njeno postotno povećanje utječe na

smanjenje izravnih stranih ulaganja u kapital povezanih društava (lnFDI_STOCK) za 0,11 %.

) prikazuje statistički signifikantnom na razini od 5 %. Promatranjem

koeficijenta navedene varijable, moguće je primijetiti kako njeno postotno povećanje utječe na

smanjenje izravnih stranih ulaganja u kapital povezanih društava (lnFDI_STOCK) za 0,11 %.

Od ostalih nezavisnih pomoćnih varijabli kod starih zemalja članica, do izražaja dolazi razina bruto

domaćeg proizvoda ( ), koja je statistički signifikantna na razini od 1% , a njeno postotno

povećanje utječe na rast zavisne varijable (lnFDI_STOCK) u rasponu od 0,61 % do 0,71 %, ovisno o

promatranom modelu.

), koja je statistički signifikantna na razini od 1% , a njeno postotno

povećanje utječe na rast zavisne varijable (lnFDI_STOCK) u rasponu od 0,61 % do 0,71 %, ovisno o

promatranom modelu.

Varijabla indeksa jediničnog troška rada ( ) značajna je na razini signifikantnosti od 10% u

prvom i drugom modelu, dok u trećem modelu poprima vrijednost od 5 %. Njen predznak je

pozitivan, što upućuje na to da njeno povećanje na području starih zemalja članica (EU15) ne djeluje

destimulirajuće na povećanje izravnih stranih ulaganja, odnosno postotno povećanje navedene

varijable utječe na rast izravnih stranih ulaganja u kapital povezanih društava (lnFDI_STOCK) u

rasponu od 0,40 % do 0,44 %, ovisno o promatranom modelu.

) značajna je na razini signifikantnosti od 10% u

prvom i drugom modelu, dok u trećem modelu poprima vrijednost od 5 %. Njen predznak je

pozitivan, što upućuje na to da njeno povećanje na području starih zemalja članica (EU15) ne djeluje

destimulirajuće na povećanje izravnih stranih ulaganja, odnosno postotno povećanje navedene

varijable utječe na rast izravnih stranih ulaganja u kapital povezanih društava (lnFDI_STOCK) u

rasponu od 0,40 % do 0,44 %, ovisno o promatranom modelu.

Povećanje varijable javnog duga ( ) statistički je značajno na razini od 1 % u svim prikazanim

modelima, a upućuje na to kako njeno postotno povećanje uzrokuje rast izravnih stranih ulaganja

u kapital povezanih društava (lnFDI_STOCK) u rasponu od 0,45 % do 0,48 %, ovisno promatranom

modelu. Navedeno kretanje također upućuje na to da rast javnog duga djeluje stimulirajuće na

povećanje izravnih stranih ulaganja u starim zemljama članicama Europske unije.

) statistički je značajno na razini od 1 % u svim prikazanim

modelima, a upućuje na to kako njeno postotno povećanje uzrokuje rast izravnih stranih ulaganja

u kapital povezanih društava (lnFDI_STOCK) u rasponu od 0,45 % do 0,48 %, ovisno promatranom

modelu. Navedeno kretanje također upućuje na to da rast javnog duga djeluje stimulirajuće na

povećanje izravnih stranih ulaganja u starim zemljama članicama Europske unije.

Varijabla koja predstavlja udio nezaposlenih u aktivnom stanovništvu ( ) statistički

je značajna na razini od 5 % u prvom i trećem modelu, dok je u drugom modelu značajna na

razini od 10 %. Njeno postotno povećanje djeluje destimulirajuće na kretanje izravnih stranih

ulaganja u kapital povezanih društava (lnFDI_STOCK) u rasponu od 0,15 % do 0,17 % u ovisnosti o

promatranom modelu.

) statistički

je značajna na razini od 5 % u prvom i trećem modelu, dok je u drugom modelu značajna na

razini od 10 %. Njeno postotno povećanje djeluje destimulirajuće na kretanje izravnih stranih

ulaganja u kapital povezanih društava (lnFDI_STOCK) u rasponu od 0,15 % do 0,17 % u ovisnosti o

promatranom modelu.

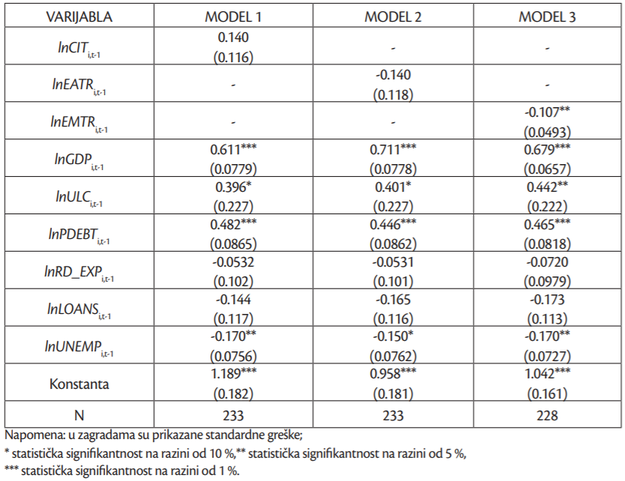

Tablica 4 prikazuje rezultate provedene ekonometrijske panel analize na području novih članica Europske unije.

Izvor: Izračun autora

Na temelju prikazanih koeficijenata utablici 4 može se uočiti kako u novim zemljama članicama Europske unije efektivne porezne stope imaju značajniji utjecaj na kretanje izravnih stranih ulaganja u kapital povezanih društava (lnFDI_STOCK).

U prvom se modelu može uočiti kako je utjecaj najviše zakonske porezne stope ( )

na zavisnu varijablu (lnFDI_STOCK) negativan, ali i kako nezavisna varijabla sama po sebi ne

zadovoljava uvjet statističke značajnosti.

)

na zavisnu varijablu (lnFDI_STOCK) negativan, ali i kako nezavisna varijabla sama po sebi ne

zadovoljava uvjet statističke značajnosti.

Varijabla efektivne prosječne porezne stope ( ) statistički je značajna na razini

signifikantnosti od 5 % te prikazuje kako njeno postotno povećanje utječe na smanjenje

izravnih stranih ulaganja u kapital povezanih društava (lnFDI_STOCK) za 0,36 %. Iz

navedenog se uočava ista pojava kao i u slučaju analize koja promatra Europsku uniju

kao cjelinu, odnosno da je riječ o poreznoj varijabli koja i kod novih zemalja članica ima

najznačajniji utjecaj na kretanje zavisne varijable.

) statistički je značajna na razini

signifikantnosti od 5 % te prikazuje kako njeno postotno povećanje utječe na smanjenje

izravnih stranih ulaganja u kapital povezanih društava (lnFDI_STOCK) za 0,36 %. Iz

navedenog se uočava ista pojava kao i u slučaju analize koja promatra Europsku uniju

kao cjelinu, odnosno da je riječ o poreznoj varijabli koja i kod novih zemalja članica ima

najznačajniji utjecaj na kretanje zavisne varijable.

U trećem je modelu varijabla efektivne granične porezne stope ( ) također

statistički značajna na razini od 5% signifikantnosti, a njeno postotno povećanje utjecat

će na smanjenje izravnih stranih ulaganja u kapital povezanih društava (lnFDI_STOCK) za

0,30 %.

) također

statistički značajna na razini od 5% signifikantnosti, a njeno postotno povećanje utjecat

će na smanjenje izravnih stranih ulaganja u kapital povezanih društava (lnFDI_STOCK) za

0,30 %.

Promatranjem ostalih, pomoćnih nezavisnih varijabli, može se uočiti kako utjecaj bruto

domaćeg proizvoda ( ) također pozitivno utječe na rast izravnih stranih ulaganja

u kapital povezanih društava (lnFDI_STOCK), kao i kod analize starih zemalja članica,

odnosno njegovo postotno povećanje doprinosi rastu zavisne varijable u rasponu od 0,83

% do 0,86%. Riječ je o varijabli koja ima najveći utjecaj na kretanje izravnih stranih ulaganja

u kapital povezanih društava (lnFDI_STOCK), a njena statistička signifikantnost je na razini

od 5 %. 9

) također pozitivno utječe na rast izravnih stranih ulaganja

u kapital povezanih društava (lnFDI_STOCK), kao i kod analize starih zemalja članica,

odnosno njegovo postotno povećanje doprinosi rastu zavisne varijable u rasponu od 0,83

% do 0,86%. Riječ je o varijabli koja ima najveći utjecaj na kretanje izravnih stranih ulaganja

u kapital povezanih društava (lnFDI_STOCK), a njena statistička signifikantnost je na razini

od 5 %. 9

Udio državnih izdataka za istraživanje i razvoj ( ) statistički je značajna varijabla

na razini od 10 % u prvom i drugom modelu te na razini od 5 % u trećem modelu. Njeno

povećanje utječe pozitivno na zavisnu varijablu u novim zemljama članicama, odnosno

postotno povećanje udjela državnih izdataka za istraživanje i razvoj (

) statistički je značajna varijabla

na razini od 10 % u prvom i drugom modelu te na razini od 5 % u trećem modelu. Njeno

povećanje utječe pozitivno na zavisnu varijablu u novim zemljama članicama, odnosno

postotno povećanje udjela državnih izdataka za istraživanje i razvoj ( ) uzrokuje

rast kretanje izravnih stranih ulaganja u kapital povezanih društava (lnFDI_STOCK) u

rasponu od 0,25 % do 0,29 %, ovisno o promatranom modelu.

) uzrokuje

rast kretanje izravnih stranih ulaganja u kapital povezanih društava (lnFDI_STOCK) u

rasponu od 0,25 % do 0,29 %, ovisno o promatranom modelu.

Varijabla udjela nezaposlenosti u radno aktivnom stanovništvu ( ) značajna je

za sva tri promatrana modela na razini signifikantnosti od 5 %, a njeno postotno povećanje

utjecat će pozitivno na kretanje zavisne varijable (lnFDI_STOCK), odnosno povećat će se u

rasponu od 0,23 % do 0,29 % ovisno o promatranom modelu.

) značajna je

za sva tri promatrana modela na razini signifikantnosti od 5 %, a njeno postotno povećanje

utjecat će pozitivno na kretanje zavisne varijable (lnFDI_STOCK), odnosno povećat će se u

rasponu od 0,23 % do 0,29 % ovisno o promatranom modelu.

5. ZAKLJUČAK

U svrhu povećanja priljeva izravnih stranih ulaganja, države su potencijalnim investitorima spremne ponuditi privlačne porezne uvjete; posebice u okviru poreza na dobit. Osim niže zakonske stope/stopa, uključuju se razne porezne olakšice i poticaji, što među državama utječe na stvaranje porezne konkurencije, a na strani multinacionalnih kompanija razvojem složenih tehnika poreznog planiranja. Kretanje zakonske porezne stope i efektivnih stopa poreza na dobit, u posljednja dva desetljeća u zemljama Europske unije ukazuje na smanjenje poreznog opterećenja i jačanje porezne konkurencije, posebice u novim zemljama članicama u odnosu na stare zemlje članice.

Panel analiza na razini Europske unije ukazuje kako porezna politika utječe na privlačenje izravnih stranih ulaganja, ali kao sekundarni čimbenik, ističući pri tom prednost varijable bruto domaćeg proizvoda.

Među analiziranim poreznim varijablama, efektivna prosječna porezna stopa se ističe kao najznačajnija u donošenju investicijskih odluka pri odabiru lokacije ulaganja.

Usporedna analiza između starih i novih zemalja članica prikazuje kako značajnost efektivnih poreznih stopa dolazi do izražaja u novim zemljama članicama, što potvrđuje aktivno korištenje porezne politike u svrhu privlačenja izravnih stranih ulaganja.

Ovim radom nije obuhvaćen utjecaj oporezivanja dobiti na odljev stranih ulaganja u analiziranim zemljama, kao ni djelovanje efektivnih poreznih stopa na prekogranične investicije u Hrvatskoj od strane zemalja iz kojih pritječe većina stranih investicija, što predstavlja preporuku za buduća znanstvena istraživanja. Isto tako, buduća bi se istraživanja mogla proširiti u smjeru izravnog obuhvata i drugih različitih poreznih i neporeznih opterećenja.

*Ovaj rad je financiran sredstvima Sveučilišta u Rijeci za projekt ZP UNIRI 3/19