Primljeno/Submitted:15.03.2023. | Izvorni znanstveni rad |

|---|---|

Prihvaćeno/Accepted: 16.6.2023. | Original scientific paper |

JEL Classification: G20

ZADOLŽEVANJE V BANKAH V SLOVENIJI

BORROWING IN BANKS IN SLOVENIA

Urška Longar1

Malči Grivec2

POVZETEK

Ljudje v življenju prehajamo skozi različna obdobja, z vidika financ pa v določenih obdobjih bolj varčujemo, v drugih pa se zadolžujemo. Slednje pogosto predstavlja rešitev in prvi korak k uresničitvi osebnih ciljev in želja. Zadolževanje lahko opredelimo na več načinov, v splošnem pa lahko rečemo, da gre za pridobitev finančnih sredstev, ki si jih zaradi različnih potreb sposodimo, njihovo odplačevanje pa naj bi bilo uresničeno v načrtovanem prihodnjem obdobju. Ravnanje s sredstvi, ki si jih želimo sposoditi, moramo načrtovati v skladu z osebnimi finančnimi cilji. Pomembno je, da izberemo takšno zadolževanje, ki ne bo preseglo naših zmožnosti odplačevanja, hkrati pa takšno obliko, ki bo zagotavljala varnost odplačevanja sredstev. Eden izmed najpogostejših načinov financiranja naše potrošnje oz. investicij je zadolževanje v bankah. Cena, ki jo plačamo za sposojena sredstva, so obresti. Namen prispevka je predstaviti osnovne pojme, povezane z zadolževanjem, in zadolževanje v bankah v Sloveniji ter nekaterih drugih državah. Cilj prispevka je tako ugotoviti, kako zadolženi smo Slovenci v primerjavi z drugimi državami evroobmočja ter kakšna je struktura finančnih sredstev gospodinjstev v Sloveniji. V empiričnem delu prispevka pa predstavimo zadolževanje Slovencev v bankah. Na podlagi statističnih podatkov primerjamo bruto zadolževanjev Sloveniji vzadnjih desetih letih z zadolževanjem v državah evroobmočja.

Ključne besede: zadolževanje, osebne finance, tveganja, zadolževanje v bankah, obresti

ABSTRACT

People go through different periods in life, and from the point of view of finances, in certain periods we save more money, and in others we borrow more. Borrowing money often represents a solution and the first step towards the realization of personal goals and desires.

Borrowing can be defined in several ways, but in general we can say that it is the acquisition of financial resources that we borrow for various needs, and their repayment should be realized in the planned future period. We must plan the handling of the funds we wish to borrow in accordance with our personal financial goals. It is important to choose a type of borrowing that will not exceed our ability to repay, but at the same time such a form that will ensure the security of repayment of funds. One of the most common ways of financing our consumption or of investments is borrowing from banks. The price we pay for borrowed funds is called interest rate. The purpose of the paper is to present the basic concepts related to borrowing money and borrowing moneyfrom banks in Slovenia and some other countries. The aim of the article is to find out how indebted we Slovenians are compared to other countries in the euroarea and what the structure of the financial assets of households in Slovenia is. In the empirical part of the paper, we present the borrowing of Slovenians in banks. On the basis of statistical data, we compare gross borrowing in Slovenia in the last ten years with borrowing in the euroarea countries.

Key words: borrowing, personal finance, risks, borrowing from banks, interest rate

Osebne finance imajo v naših življenjih pomembno vlogo, od nas samih in naših navad ter življenjskega sloga pa je odvisno, kako z njimi ravnamo. Ne glede na našo trenutno finančno situacijo lahko z upravljanjem financ zagotovimo njihovo varnost. Seveda pa je ob tem ključnega pomena, koliko sredstev pridobivamo in koliko jih trošimo. Upravljanje sredstev je odvisno od osebnih lastnosti posameznika, njegovih navad ter tudi poznavanja delovanja osebnih financ. Osebne lastnosti, ki imajo vpliv na upravljanje z osebnimi financami, so (Lubej in Stanonik, 2002, str. 14):

odnos do potrošnje,

odnos do varčevanja,

življenjski cilji,

odnos do tveganja in naložb,

znanje in izkušnje o financah.

Učinkovito upravljanje financ pomeni, da posameznik sprejema takšne odločitve, ki bodo na dolgi rok zviševale njegovo premoženje in uresničevale njegove finančne cilje. Na pomembnost osebnih financ kaže tudi dejstvo, da so osebne finance osnova za nastanek vseh ostalih finančnih področij. Brez upravljanja in varčevanja finančnih sredstev ne bi prišlo do razvoja bančništva in kapitalizma, sam kapitalski trg pa bi izgubil svoj smisel (King in Carey, 2017, str. 9).

Upravljanje osebnih financ torej omogoča nastanek naših prihrankov, zaradi potreb upravljanja z njimi pa je prišlo do finančnih trgov in finančnega posredovanja. Odličen način za učinkovito upravljanje in načrtovanje financ pa predstavlja tudi osebni finančni načrt, ki ga bomo predstavili v nadaljevanju. Tega prilagajamo življenjskemu obdobju, v katerem se nahajamo (Lubej in Stanonik, 2012, str. 14).

Osebni finančni načrt je načrt, v katerem posameznik natančno opredeli svoje finančne cilje in opiše prihodnje ravnanje v zvezi s porabo, zaščito, varčevanjem, financiranjem in investiranjem. Vse to je podlaga za uresničevanje zastavljenih ciljev. Vsak načrt je sestavljen iz šestih področij, in sicer (Vezovišek, 2014, str. 20):

finančno in davčno načrtovanje,

uravnavanje likvidnosti,

financiranje večjih nakupov,

zaščita premoženja in prihodkov,

investiranje sredstev in

načrtovanje pokojnine in zapuščine.

Finančno načrtovanje je v današnjih razmerah ključnega pomena, ker se tudi posamezniki bolj zavedamo svoje odgovornosti za naše finančno stanje. Varno in boljšo finančno prihodnost si lahko zagotavljamo z zmernim trošenjem, varčevanjem in pa plemenitenjem pri varčevanju. Kapitalizem in potrošništvo sta v naravi posameznikov, varčevanje pa ne, zato je pomembno, da svojo finančno prihodnost načrtujemo (Valenčič, 2016, str. 24).

Sestavine osebnega finančnega načrta, ki je značilen za slovenske razmere, so naslednje (Vezovišek, 2014, str. 20):

osebni/družinski finančni proračun,

upravljanje likvidnosti,

načrt zaščite delovne sposobnosti, zdravja, življenja in premoženja,

pokojninski načrt,

načrt financiranja investicij in večjih nakupov ter

drugi načrti.

Za objektivno izdelavo osebnega finančnega načrta pa je najprej potrebna temeljita ocena finančnega stanja, pri kateri naredimo pregled trenutnih financ.

Ocena finančnega stanja in finančni cilji

Temelj vsakega osebnega finančnega načrta je pregled trenutnega finančnega stanja. Potrebno je narediti osebno bilanco finančnega stanja, v kateri na levi strani prikažemo finančno premoženje, na desni strani pa finančne obveznosti. Takšna bilanca nam da vpogled v naše prihodke in odhodke ter nam pomaga oceniti naše trenutno finančno stanje, hkrati pa tudi pomaga pri odločitvi o določitvi osebnih finančnih ciljev (Števanec, 2016, str. 4). V Tabela 1 lahko vidimo primer osebne bilance finančnega stanja, v kateri so finančno premoženje in obveznosti razdeljene v različne skupine.

Tabela 1: Osebna bilanca finančnega stanja

Vir: Števanec, M. (2016). Osebne finance in varčevalne navade v Sloveniji. Maribor: Ekonomsko poslovna fakulteta, str. 4.

Pri izdelavi osebnega finančnega načrta pa je izredno pomembna tudi opredelitev finančnih ciljev, ki jih želimo doseči.

Pomembno je, da opredelimo svoje finančne cilje, zato da lahko določimo obdobje, v katerem bi te cilje želeli doseči. Pri tem pa je pomembno, da natančno predvidimo znesek, ki ga potrebujemo za uresničitev finančnega cilja. Najenostavnejša delitev ciljev je delitev ciljev glede na časovno obdobje, in sicer poznamo (Glavnik, 2012, str. 35):

kratkoročne finančne cilje (uresničimo jih lahko v manj kot enem letu),

srednjeročne cilje (uresničimo jih lahko v roku od enega do pet let),

dolgoročni cilji (uresničimo jih lahko v obdobju, ki je daljše od petih let).

Kratkoročne, srednjeročne in dolgoročne finančne cilje lahko opredelimo na način, kot je prikazano v Tabela 2.

Tabela 2: Osebni finančni cilji

Vir: Glavnik, M. (2012). Pošteni denarni priročnik: Kaj morate vedeti o ustvarjanju denarja. Ljubljana: Consilium IAM, str. 35.

Osebne finance in finančni cikel lahko delimo na tri različna obdobja, in sicer (Lubej in Stanonik, 2009, str. 28):

Mladost: je obdobje, v katerem je posameznik brez prihodkov in je s finančnega vidika odvisen od svojih staršev. Finančno se lahko posameznik osamosvoji šele, ko začne ustvarjati lastne prihodke, kar vodi v dejstvo, da je osnovni finančni cilj posameznika v mladosti, da čim prej doseže finančno samostojnost. Šolanje, ki ga v tem obdobju financirajo starši, pa se šteje za investicijo, na podlagi katere bodo njihovi otroci v prihodnosti pridobivali denarna sredstva.

Produktivno obdobje: je obdobje, ko posameznik doseže finančno samostojnost. To je obdobje ustvarjanja stalnih finančnih dohodkov in premoženja. V tem obdobju rešuje finančni cilj bivalnega problema (nakup stanovanja/hiše), hkrati pa naj bi začel varčevati za dodatno pokojnino. V tem obdobju je smiselno, da privarčujemo četrtino vseh svojih aktivnih prihodkov z namenom, da bomo lahko v kasnejših obdobjih poskrbeli za svojo finančno varnost.

Starost: v obdobju starosti ne ustvarjamo več rednih finančnih prihodkov, vseeno pa prejemamo pokojnino. V tem obdobju se večina preživlja tudi s prihranki iz prejšnjih let, ki so jih ustvarili v produktivnem obdobju. Finančni standard v obdobju starosti je torej odvisen od posameznikove sposobnosti varčevanja v zaposlitvenem obdobju.

Ko se zavedamo obdobja, v katerem se nahajamo, in s tem tudi ciljev, ki jih imamo v življenju, je priporočljivo pripraviti osebni finančni načrt. V njem lahko namreč upoštevamo dinamiko našega življenja in s tem potrebe po finančnih sredstvih. Pri tem moramo upoštevati tudi nenačrtovane izdatke, ki so pogojeni z nepredvidenimi dogodki, kamor gotovo lahko uvrstimo tudi covid-19. Marsikdo se je namreč v tem času soočil z zmanjšanjem dohodka ali celo izgubo zaposlitve in so prihranki prišli še kako prav. Posamezniki pogosto z namenom uresničitve svojih finančnih ciljev posegajo po finančnih instrumentih, s pomočjo katerih z zadolževanjem pridobijo potrebna sredstva. Zadolževanje pomeni, da si sredstva, ki jih potrebujejo za uresničitev svojih ciljev, sposodijo od posojilodajalca. Pojem in vzroke natančneje predstavimo v naslednjem poglavju.

Zadolževanje lahko opredelimo na več načinov, v splošnem pa lahko rečemo, da gre za pridobitev finančnih sredstev, ki si jih zaradi različnih potreb sposodimo, njihovo odplačevanje pa naj bi bilo uresničeno v načrtovanem prihodnjem obdobju. Da lahko govorimo o zadolženosti, moramo razumeti, kako delujejo finančni trgi, ki pa se delijo na trg kapitala in trg izvedenih finančnih instrumentov. Na teh dveh trgih skupaj delujejo posojilojemalci, ki potrebujejo dodatna sredstva, in posojilodajalci, ki so svoja sredstva pripravljeni posoditi. Dandanes imajo posojilojemalci cel kup možnosti izbire med različnimi oblikami zadolževanja oziroma med finančnimi instrumenti, ki jim omogočajo dosego želenih ciljev. Nekateri se za financiranje s pomočjo zadolževanja odločajo zaradi nakupa dobrin, ki si jih drugače ne bi mogli privoščiti. Spet drugi pa po zadolževanju posegajo iz drugih razlogov, ki so dostikrat socialnega izvora (Blatnik, 2010, str. 9‒19).

Ko govorimo o zadolževanju, pa je izredno pomembno, da se zavedamo, da obstaja kar nekaj vrst zadolževanja, ki jih ima posameznik ali pa tudi gospodarski subjekt na razpolago.

Zadolževanje prebivalstva se v Sloveniji krepi od leta 2003. Temu je botrovalo več dejavnikov: gospodarska konjunktura, zmanjševanje obrestnih mer in s tem padanje stroškov izposojanja; sprostitev sredstev iz Nacionalne stanovanjske varčevalne sheme (NSVS), razvoj samega finančnega trga ter razbremenjevanje dohodkov po prejšnjem večjem zadolževanju v letu 1999. Če smo v tem letu lahko zaznali en sam vzrok za povečano zadolževanje, tj. nakupi pred uvedbo DDV v juliju 1999, zadolževanje pa je takoj zatem upadlo, pomeni sedanje zadolževanje prehod na višjo raven zadolženosti. Z razvojem finančnih trgov in finančnih produktov se povečujejo možnosti za financiranje nakupov z najemanjem posojil.

Tako gre tudi pri nas za proces, ki ga imenujemo sproščanje likvidnostnih omejitev, tj. sprostitev omejitev na zadolževanje – gospodinjstva se lahko zadolžijo za večji del dohodka oz. lahko s posojilom financirajo večji delež vrednosti nakupa. To jim omogoča, da si izposodijo več, kot so si lahko v preteklosti. Zaradi vse večje konkurence in ponudbe na tem področju pa imajo tudi pestro izbiro različnih posojil in lahko izberejo takega, ki najbolj ustreza njihovim potrebam in zmožnostim. Podobno se je v drugih razvitih državah dogajalo pred dobrima dvema desetletjema (https://www.umar.gov.si/publikacije/single/publikacija/news/zadolzevanje-prebivalstva-v-sloveniji/?tx_news_pi1%255Bcontroller%255D=News&tx_news_pi1%255Baction%255D=detail&cHash=fa3a52b68f2c44baceffd99649bb9449).

Prebivalstvo se lahko zadolžuje na različne načine pri različnih ponudnikih. V današnjem času je ponudba vedno bolj široka in zelo dostopna. Prebivalci Slovenije se tako lahko odločajo med naslednjimi vrstami posojil:

plačilne kartice z odloženim plačilom (osnovna značilnost teh kartic je, da posamezniku omogočajo nakup dobrin na več obrokov, hkrati pa predstavljajo eno najcenejših oblik zadolževanja);

limiti (limit posamezniku omogoča, da ima na svojem bančnem računu negativno stanje, za katerega pa mora banki plačevati mesečne stroške, ki so obračunani glede na negativno stanje na računu na zadnji dan meseca);

krediti (poznamo več oblik kreditov, njihova skupna značilnost je, da predstavljajo način zadolževanja, s katerim posameznik pridobi sredstva pri banki, za sposojena sredstva pa plačuje obresti, ki so odvisna od zneska kredita ter dobe odplačevanja);

leasing posojila (so prav tako eden izmed pogostejših in ugodnejših načinov zadolževanja prebivalstva, pri katerem se ob sklenitvi pogodbe določi, ali leasingojemalec ob koncu odplačilne dobe postane lastnik predmeta pogodbe);

druga posojila (državna posojila, potrošniški krediti trgovcev, kreditiranje sorodnikov).

Zelo dobro je, da se posojilojemalec pred odločitvijo o izbiri oblike zadolževanja ustrezno seznami s posebnostmi vsake oblike, saj so stroški in načini odplačevanja zelo raznoliki. Dobro je, da ve, kateri posojilodajalec zaračuna najnižje stroške odobritve posojila in obrestne mere. Pri dolgoročnem posojilu lahko že za 1 % višja obrestna mera pomeni več tisoč evrov. Pri sposojanju določene vsote denarja moramo biti finančno organizirani in biti prepričani, da bomo posojilo lahko vrnili (Santalia, 2018, str. 16).

V določeni meri je zadolževanje seveda koristno, ker spodbuja večjo potrošnjo in s tem veča gospodarsko rast v državi. Težava pa je slaba finančna izobraženost posojilojemalcev, ki dostikrat lahkoverno posežejo po zadolževanju, to pa jih pripelje v finančne težave. Prezadolženost je pojav, do katerega pride zaradi različnih razlogov. Posojilojemalca pa pripeljejo do položaja, ko zanj postane odplačevanja dolga po obrokih preveliko breme. Do tega pa lahko pride iz različnih razlogov, kot so na primer izguba zaposlitve, slabo upravljanje s finančnimi sredstvi, sprememba gospodarskih razmer itd.

Različni avtorji različno opredeljujejo sam pojem prezadolževanja, vsem pa je skupno, da je prezadolžen tisti posameznik, ki ni sposoben plačevati svojih obveznosti, ne da bi ob tem namenoma zmanjševal svoje druge izdatke na minimalno raven (Plavše, 2016, str. 7‒8).

V nadaljevanju predstavimo stanje zadolževanja slovenskih gospodinjstev v bankah skozi različna obdobja.

V teoretičnem delu smo uporabili metodo deskripcije pri opisovanju pojmov in metodo kompilacije pri povzemanju literature. V empiričnem delu pa smo pri pridobivanju podatkov o dolgovih gospodinjstev v Sloveniji in državah evroobmočja uporabili kvantitativno metodo.

Zastavili smo si naslednji raziskovalni vprašanji:

RV1: Kako se je gibal dolg gospodinjstev v Sloveniji od leta 2012 do leta 2021?

RV2: Kako je epidemija covida-19 vplivala na zadolževanje gospodinjstev držav evroobmočja?

Namen prispevka je predstaviti osnovne pojme, povezane z zadolževanjem, in zadolževanje v bankah v Sloveniji ter nekaterih drugih državah. Cilj prispevka je tako ugotoviti, kako zadolženi smo Slovenci v primerjavi z drugimi državami evroobmočja ter kakšna je struktura finančnih sredstev gospodinjstev v Sloveniji.

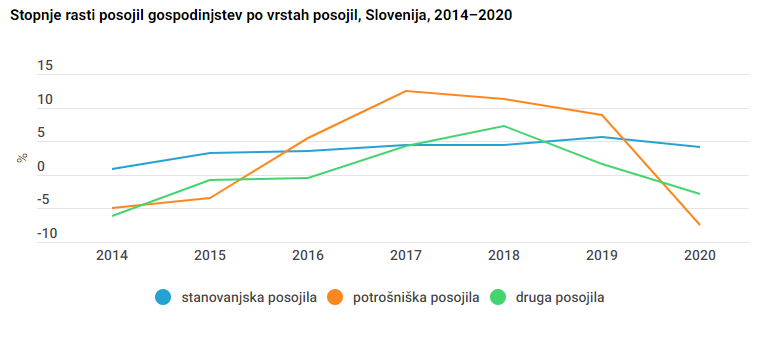

Potrošniška posojila so v zadnjih nekaj letih naraščala bistveno hitreje kot stanovanjska in druga posojila. V letu 2020 pa je bil njihov upad med posameznimi vrstami posojil najizrazitejši (med drugim zaradi makro bonitetne omejitve kreditiranja prebivalstva in povečane previdnosti gospodinjstev pri zadolževanju zaradi negotovih razmer). Kot vidimo na spodnji sliki, pa je rast stanovanjskih posojil ostala sorazmerno stabilna (https://www.stat.si/StatWeb/news/Index/9917).

Slika 1:Stopnje rasti posojil gospodinjstev

Vir: Banka Slovenije.

Dolg gospodinjstev v Sloveniji (merjen kot razmerje med finančnimi obveznostmi iz posojil in razpoložljivim dohodkom) se je v letu 2020 v primerjavi z letom 2019 zmanjšal (za 1,4 odstotne točke) in znašal povprečno 43 % (https://www.stat.si/StatWeb/news/Index/9917).

Dolg gospodinjstev je opredeljen kot vse obveznosti gospodinjstev (vključno z neprofitnimi institucijami, ki opravljajo storitve za gospodinjstva), ki zahtevajo plačilo obresti ali glavnice s strani gospodinjstev upnikom na določen datum v prihodnosti. Dolg se izračuna kot vsota naslednjih kategorij obveznosti: posojila (predvsem hipotekarna posojila in potrošniški krediti) in druge obveznosti. Kazalnik se meri kot odstotek neto razpoložljivega dohodka gospodinjstva (https://data.oecd.org/hha/household-debt.htm).

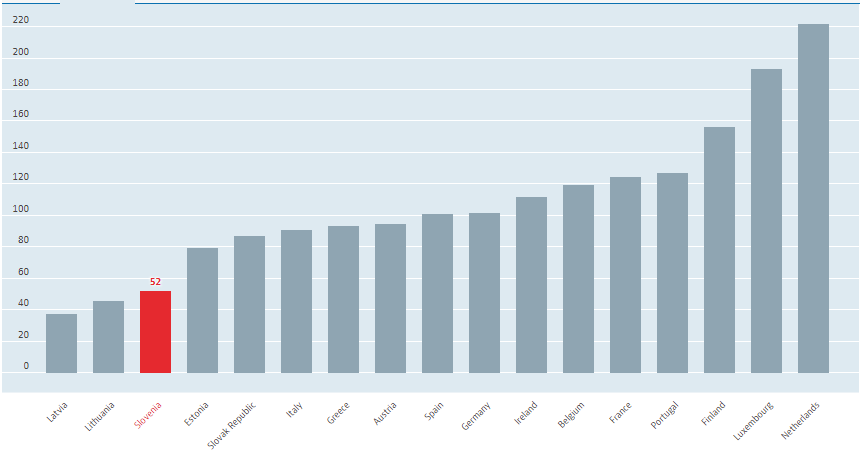

Na spodnji sliki lahko vidimo primerjavo dolga gospodinjstev držav evroobmočja v letu 2021. Podatke smo pridobili na strani OECD. Kot vidimo, je Slovenija v letu 2021 imela 52 % neto razpoložljivega dohodka gospodinjstev, kar je v primerjavi z ostalimi šestnajstimi državami evroobmočja zelo nizek odstotek. Kot vidimo, sta nižji odstotek neto razpoložljivega dohodka dosegali le Latvija in Litva.

Slika 2: Kazalnik dolga gospodinjstev evroobmočja v letu 2021

Vir: OECD (2023), Householddebt (indicator). doi: 10.1787/f03b6469-en.

Podatke o zadolženosti gospodinjstev držav evroobmočja smo primerjali tudi za zadnjih deset let (zadnji razpoložljivi podatki so za leto 2021). Prišli smo do ugotovitve, da se trendi zadolženosti posameznih držav evroobmočja skozi leta spreminjajo. Kot vidimo v spodnji tabeli, nekatere države odstotek svojega razpoložljivega dohodka skozi zadnje desetletje višajo, medtem ko je pri nekaterih opaziti upad razpoložljivega dohodka, kar kaže na povišano zadolženost. Tak primer je tudi Slovenija, pri kateri opazimo, da se je odstotek razpoložljivega dohodka gospodinjstev, ki kaže na zadolženost gospodinjstev, v zadnjem desetletju zmanjšal za 8,2 %. To pa pomeni, da smo Slovenci vedno bolj nagnjeni k zadolževanju.

Tabela 3: Odstotki neto razpoložljivega dohodka gospodinjstev zadnjih deset let

Vir: OECD (2023), Householddebt (indicator). doi: 10.1787/f03b6469-en.

Menimo, da bi bilo v prihodnosti raziskavo smiselno razširiti na področje obrestnih mer. V zadnjem letu je prihajalo do velikih gospodarskih sprememb in skladno s tem so se obrestne mere za zadolževanje hitro višale, marsikateri posameznik pa se je ob tem znašel v finančni stiski. Največ problemov so doživeli posojilojemalci, ki so kredite jemali po spremenljivi obrestni meri, saj se je le-ta v zadnjem letu drastično spremenila. Posojilojemalci so tako poleg glavnice lahko morali plačati veliko višji znesek mesečne anuitete, kot so ga bili vajeni v obdobju stabilnih gospodarskih razmer. Raziskavo bi bilo smiselno izvesti in razširiti, tako da bi primerjali podatke o obrestnih merah za zadnjih nekaj let.

ZAKLJUČEK

Ravnanje s sredstvi, ki si jih želimo sposoditi, moramo načrtovati v skladu z osebnimi finančnimi cilji. Pomembno je, da izberemo takšno zadolževanje, ki ne bo preseglo naših zmožnosti odplačevanja, hkrati pa takšno obliko, ki bo zagotavljala varnost odplačevanja sredstev. Gospodinjstva nemalokrat posegajo po zadolževanju, saj tako uresničijo svoje cilje in pridobijo dobrino, ki si je drugače ne bi morali privoščiti. Prebivalstvo se lahko zadolžuje na različne načine pri različnih ponudnikih. V današnjem času je ponudba vedno bolj široka in zelo dostopna. V določeni meri je zadolževanje seveda koristno, ker spodbuja večjo potrošnjo in s tem veča gospodarsko rast v državi. Težava pa je slaba finančna izobraženost posojilojemalcev, ki dostikrat lahkoverno posežejo po zadolževanju, to pa jih pripelje v finančne težave.

S pomočjo analize podatkov o zadolženosti gospodinjstev v Sloveniji in državah evroobmočja smo prišli do odgovorov na naši zastavljeni raziskovalni vprašanji:

RV1: Kako se je gibal dolg gospodinjstev v Sloveniji od leta 2012 do leta 2021?

RV2: Kako je epidemija covida-19 vplivala na zadolževanje gospodinjstev držav evroobmočja?

Odstotek gibanja neto razpoložljivega dohodka se je v Sloveniji med letoma 2012 in 2021 zmanjšal za 8,2 %. Ker je odstotek neto razpoložljivega dohodka kazalnik zadolženosti gospodinjstev, lahko sklepamo, da so slovenska gospodinjstva v zadnjem desetletju svojo zadolženost le povečevala.

Pri primerjavi podatkov za države evroobmočja ugotavljamo, da se je med letoma 2019 in 2021 v večini držav povečal odstotek razpoložljivega dohodka. To pa je posledica namernega in nenamernega varčevanja v času pandemije covida-19. Gospodinjstva so namenoma privarčevala svoj razpoložljivi dohodek zaradi negotovih razmer v gospodinjstvu, hkrati pa so bila zaradi različnih protiukrepov prisiljena k varčevanju.

Menimo, da je pri poseganju po zadolžitvi bistvena finančna pismenost posojilojemalca, zato bi bilo v prihodnosti dobro, da bi izobraževalne ustanove posameznike informirale o posameznih oblikah zadolževanja in njihovih stroških, da bi bili posamezniki bolj pozorni na načrtovanje svojih finančnih sredstev in oblike zadolževanja. Predlog za nadaljnje delo je razširitev raziskave, saj bi bilo zanimivo raziskati, kakšna bo zadolženost v prihodnosti zaradi spreminjanja obrestnih mer.

VIRI IN LITERATURA