UVOD

U menadžmentu rizika se obično govori o tri grupe rizika, a to su kreditni, tržišni i operativni. Dok se sa prva dva rizika upravlja u okviru sektora finansija, poslednji je uglavnom vezan za centralizovano upravljanje, ali može biti i rasprostranjen na nekoliko odeljenja, poput IT odeljenja koje vodi računa o riziku informacionih tehnologija, ili HR-a koji se stara o riziku ljudskih faktora (Cerović, 2008). Discipline upravljanja ovim rizikom relativno su mlade, pa su iskustva i znanja iz ove oblasti od izuzetnog značaja za reformisanu bankarsku industriju Srbije, koja se ubrzano približava evropskim standardima i pristupa definisanju strategija upravljanja najvažnijim vrstama rizika (Dragosavac, 2012). Funkcija rizika je u protekloj deceniji zabeležila značajan rast troškova. Digitalizovana funkcija rizika, pruža bolji nadzor, kontrolu i efikasnije usklađivanje sa propisima. Praksa je pokazala da se strukturne promene potrebne za umanjenje troškova i povećanje efikasnosti upravljanja rizikom mogu izvesti slično kao i digitalne transformacije u drugim delovima kompanije. Prvo, eksperti za rizike u mnogim regulatornim jurisdikcijama bili su pod pritiskom da ispune sve veće regulatorne zahteve i nisu imali vremena za druge aktivnosti.

Drugo, rukovodioci za rizike bili su na oprezu u pogledu načina testiranja i učenja specifičnih za digitalnu transformaciju, jer troškovi koje nose finansijski rizici mogu biti neprihvatljivo visoki. Krajnji rezultat je da napredak u digitalizaciji procesa rizika teče veoma sporo (Dragosavac, 2021). Globalni lideri počinju da shvataju kako se značajna vrednost može otključati ciljanom digitalnom agendom za rizik koji sadrži modularne pristupe koji odgovaraju svrsi. Pored cilja prikupljanja vrednosti, ova agenda uključuje i ciljeve specifične za rizik. Ovo uključuje osiguravanje stalne efikasnosti kontrolnog okruženja i pomaganje funkciji rizika da primeni tehnologiju za bolje ispunjavanje regulatornih očekivanja u ključnim oblastima, kao što su merenja rizika i izveštavanje (Mihajlović, 2015). U radu će se pažnja posvetiti vrstama operativnog rizika i njihovom uticaju na digitalno poslovanje. Primena modernih teorijskih znanja će uticati na smanjenje rizika, čime će ojačati pozicije banaka, stvarajući zdrav bankarski sistem, koji direktno utiče na stabilnost nacionalnog finansijskog sistema.

1. DEFINISANJE OPERATIVNOG RIZIKA

Rizik se može definisati kao verovatnoća da će se desiti neki nepovoljan događaj, koji će se negativno odraziti na poslovanje (ispunjenje ciljeva) (Fabis, 2006: 63). On predstavlja određenu neizvesnost u vezi sa očekivanim ishodom neke poslovne aktivnosti. Neizvesnost je sumnja u mogućnost ostvarenja određenih budućih događaja. Kada rizik postoji, postoje bar dva moguća ishoda. S jedne strane postoji mogućnost ostvarenja gubitka, dok s druge strane dobitak može biti manji od očekivanog. Rizici u poslovanju banaka su karakteristika svakog bankarskog posla, tako da ni neutralni bankarski poslovi nisu bez rizika. Iz tog razloga, upravljanje rizicima je sastavni deo poslovne politike banke. To je disciplina novijeg datuma i može se definisati kao funkcija banke za osiguranje od rizika. Upravljanje rizikom u bankarstvu ima dva osnovna cilja. Prvi cilj jeste izbegavanje nesolventnosti banke, a drugi cilj je da se maksimizira stopa prinosa na kapital uz korekciju za rizik. Banka je dužna da identifikuje, meri i procenjuje rizike kojima je izložena u svom poslovanju i da upravlja tim rizicima u skladu sa Zakonom o bankama, drugim propisima i svojim aktima.

Operativni rizik predstavlja rizik od gubitaka koji nastaju zbog neadekvatnih procedura i neuspelih internih procesa, ljudskog faktora, sistemskih ili eksternih događaja. Ova definicija operativnih rizika je ugrađena u Novi okvir kapitalne adekvatnosti – Bazel II i rezultat je duže debate vođene između regulatora i industrije iz više različitih jurisdikcija na temu obuhvatnosti pojma operativnih rizika (Bank for International Settlements, 2009). Iako je Bazelski komitet za bankarski nadzor objavio svoju definiciju operativnog rizika, ipak je ostavio nacionalnim regulatorima i centralnim bankama mogućnost da sami postave svoju definiciju operativnog rizika.

Tako je Narodna banka Srbije svoje shvatanje operativnog rizika uobličila na sledeći način: ,,Operativni rizik je mogućnost nastanka negativnih efekata na finansijski rezultat i kapital banke usled propusta u radu zaposlenih, neodgovarajućih unutrašnjih procedura i procesa, neadekvatnog upravljanja informacionim i drugim sistemima u banci, kao i usled nepredvidivih eksternih događaja.“ Takva definicija uključuje pravni rizik koji predstavlja mogućnost gubitaka usled kazni i sankcija proisteklih iz sudskih sporova po osnovu neispunjavanja ugovornih i zakonskih obaveza, kao i usled sankcija izrečenih od strane regulatornog tela, a isključuje reputacioni rizik koji predstavlja mogućnost nastanka gubitaka usled negativnog uticaja na tržišno pozicioniranje banke, i isključuje strateški rizik koji predstavlja mogućnost gubitka usled nepostojanja dugoročne razvojne komponente u upravljačkom i rukovodećem timu banke (Pavićević, 2007).

U jednoj od definicija operativnog rizika se navodi da operativni rizik predstavlja rizik koji se javlja usled grešaka ili nepredviđenih događaja nastalih u toku izvršavanja poslovnih aktivnosti kompanija. Izvori ovog rizika mogu biti vrlo široki: prevara, pravni rizici, okruženje, teroristički napadi itd (Vuković, 2009). Termin operativni rizik je definisan u poslednjih nekoliko godina. Vratimo se na definiciju samog rizika. Naime, rizik se ponekad definiše kao opasnost ili negativni efekt kojima potencijalne buduće aktivnosti mogu rezultirati. Ova definicija ukazuje na to da banka ne prihvata rizik samo kao sudbinu, već se suočava s njim aktivno, po sistemu „bolje sprečiti, nego lečiti“. Rizik se meri kao verovatnoća i uticaj negativnih devijacija.

To proizlazi iz definicije da je rizik mogućnost. British Bankers’ Association, International Swaps and Derivatives Association i Robert Morris Associates, definišu rizik neutralno, tako da uključuje i negativne i pozitivne devijacije. To nije relevantno za operativni rizik. Za razliku od kreditnog ili tržišnog rizika, operativni rizik ne generiše veći prihod. Ova definicija, što je jako važno istaći, ne klasifikuje svaki gubitak kao rizik, već samo neočekivani gubitak. Uzmimo primer pozajmica: samo oni zajmovi za koje se očekuje da će biti s gubitkom, smatraju se rizičnima. Ranija iskustva uglavnom igraju glavnu ulogu. Druga definicija je takođe značajna za razumevanje rizika: on nije samo razlika između ,,očekivanih“ i ,,neočekivanih“ gubitaka koji su značajni, već je i razlika između ,,prihvatljivih“ i ,,neprihvatljivih“ gubitaka. Ova dva termina ukazuju na sposobnost banke da upravlja rizikom. Prihvatanje neočekivanih gubitaka se određuje ne samo kao ekonomski, već u velikoj meri i kao sociološki i psihološki element.

Nastojanja za validnom definicijom operativnog rizika u bankarstvu su povećana u poslednjih nekoliko godina. Za razliku od industrije, upravljanje rizicima u bankama se u prošlosti uglavnom odnosilo na kreditni i tržišni rizik, gde su matematičko modeliranje i merenje imali veliku ulogu. Poslednjih nekoliko godina traži se osnovni koncept operativnog rizika. Mnogi pristupi govore o gubicima, i o direktnim finansijskim gubicima, a i o indirektnim, onima koji se pojavljuju zbog gubitka reputacije banke i gubitkom njene pozicije na tržištu. Jedna od najboljih definicija operativnog rizika jeste ona koju je dala Britanska Bankarska Asocijacija: „Operativni rizik je rizik direktnog ili indirektnog gubitka koji nastaje zbog neadekvatnih ili neuspešnih internih procesa, kadrova ili sistema ili zbog spoljašnjih događaja“. Kada se ova definicija adaptira opštoj definiciji rizika, dobija se sledeća definicija: „Operativni rizik je izraz opasnosti od direktnih ili indirektnih gubitaka koji su rezultat neadekvatnih internih procesa, ljudi i sistema ili zbog spoljašnjih događaja“.

Najznačajnije karakteristike ove definicije jesu da je fokusirana na interne aspekte koje banka može i treba da stvori i na njih utiče (to su uglavnom neuspešne aktivnosti banke i njenog osoblja; ovi rizici su jasno odvojeni od tržišnih i kreditnih rizika), zatim značaj orijentacije ka procesima u konceptu operativnog rizika. Operativni rizici u bankarskom sektoru su sličniji rizicima u industriji, nego tržišnim i kreditnim rizicima. Presudnu ulogu igra ljudski faktor i greške koje pri tome nastaju. Postoje tri tipa operativnog rizika u ovom kontekstu: rizici, greške i konflikti.

Takođe, spoljašnji incidenti su prirodni, politički ili vojni događaji, gubici ili deficiti tehničke infrastrukture, kao i promene i problemi sa zakonskim, poreskim i drugim sistemima, svi oni se događaju van oblasti kreditnog i tržišnog rizika. Značajnu ulogu igra sistem unutrašnje kontrole, kao i pravila koja su poznata i prihvaćena tokom prethodnih godina, ali se često zaboravljaju ili negiraju tokom perioda restrukturiranja proizvoda i inovacije procesa. Mnogi od poznatih gubitaka u nedavnoj istoriji bankarstva, mogli su biti izbegnuti ili ublaženi da su pravila poštovana (Vuković, 2009: 43). Jedan od primera, kada se nepredviđeni operativni događaji dogode i kada se ostvare veliki gubici, je kriza NASDAQ-a iz 1987. i 1994. godine, kao i kriza CitiGroup-a u 2004. godini.

2. UPRAVLJANJE OPERATIVNIM RIZIKOM

Upravljanje operativnim rizikom nije nova praksa. Bankama je uvek bilo važno da pokušaju da spreče prevare, održe integritet unutrašnjih kontrola, smanje greške u obavljanju transakcija, itd. Međutim, relativno je nov pogled na upravljanje operativnim rizikom kao na sveobuhvatnu praksu. U prošlosti su se banke u upravljanju operativnim rizikom gotovo u potpunosti oslanjale na mehanizme unutrašnjih kontrola svojih poslovnih aktivnosti, koje su bile dostupne funkcijom revizije. Iako su ti mehanizmi i dalje važni, u poslednje vreme su se pojavile specifične strukture i procesi kojima je cilj upravljanje operativnim rizikom. U tom smislu sve više organizacija dolazi do zaključka da programom upravljanja operativnim rizikom osigurava sigurnost i zdravlje banke, te stoga napreduju u bavljenju operativnim rizikom kao posebnom klasom rizika na sličan način na koji tretiraju ostale rizike (Basel Committee on Banking Supervision, 2003: 3).

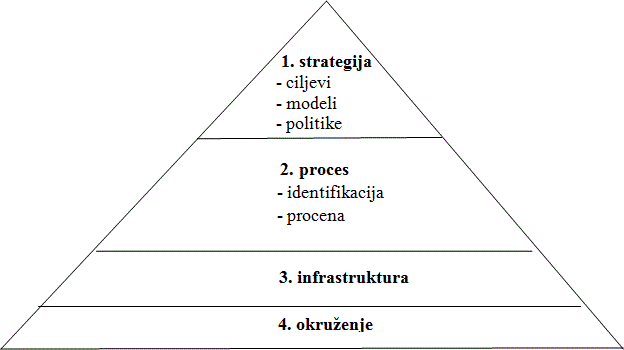

Slika 1. Četiri segmenta za upravljanje operativnim rizikom

Izvor:www.ubs-asb.com, 23.02.2023.

Ciljevi upravljanja operativnim rizikom:

prevencija od potencijalnog događaja kojim se manifestuje operativni rizik,

ublažavanje efekata koji su nastali u okviru operativnog rizika i smanjenje njegovog udara,

adekvatna kontrola nastale štete u slučaju manifestacije operativnog događaja (Bank for International Settlements, 2009).

Ključne funkcionalnosti upravljanja operativnim rizikom uključuju samoocenjivanje, rizik i sistem interne kontrole, ključne indikatore rizika kao i internu bazu podataka o gubicima.

Samoocenjivanje – dobro strukturiran način da se identifikuju rizici i oceni izloženost riziku;

Rizik i sistem interne kontrole – rizici bivaju ocenjeni zajedno sa respektivnim sistemom interne kontrole, slabosti preko sistema interne kontrole bivaju registrovane, upravljane i izveštavane;

Ključni indikatori rizika – definicija i registrovanje internih indikatora za određeni operativni rizik, cilj je uspostavljanje sistema ranog upozorenja, izveštaja o ključnim indikatorima rizika;

Interna baza podataka o gubicima – skupljanje i pravljenje interne baze podataka o gubicima (greškama) pomaže banci da poboljša svoje procese i TQL, izbegne mnoge gubitke, obuhvati sve relevantne informacije za upravljanje operativnim rizikom, kao preduslov za mnogo kompleksnije pristupe tima AMA (Advanced Measurement Approach).

3. TRETIRANJE RIZIKA I MERENJE REZULTATA

Prvi korak je da se utvrdi da li je sprovedena pravilna identifikacija, analiza i procena finansijskih rizika. Ukoliko bilo koji od ovih preduslova nedostaje, efikasnost postupanja sa rizicima (tretiranja rizika) će verovatno biti ugrožen.Važno je znati o kojim rizicima se radi i odrediti koji deo organizacije je ugrožen tim rizicima. Isto tako potrebno je ustanoviti koji rizik predstavlja prioritet za delovanje ka njegovom smanjenju. Da bi tretiranje rizika bilo efikasno, moraju da budu ispunjeni određeni kriterijumi:

Prikladnost – na osnovu uticaja rizika, nivo tretiranja treba biti tačno određen.

Isplativost – troškovi tretiranja trebaju biti utvrđeni, tako da količina utrošenog vremena, truda i novca ne bude veća od samog rizika.

Delotvornost – obim i vreme delovanja trebaju biti utvrđeni. Neki rizik će zahtevati neposredno delovanje, a neki mogu biti ostavljeni za kasnije delovanje.

Ostvarljivost – nema smisla definisati tretiranje rizika ukoliko to tretiranje nije realistično ili izvodljivo (tehnički/ljudski faktor).

Merljivost – predložena tretiranja trebaju imati mogućnost merenja njihove efikasnosti delovanja.

Odobreno – svako tretiranje mora biti unapred odobreno od strane borda direktora ili top menadžmenta.

Nekoliko je strategija tretiranja rizika, shodno tome da li su to rizici sa negativnim ili pozitivnim uticajem. Četiri su strategije tretiranja rizika sa negativnim uticajem: izbegavanje, transfer, smanjenje i prihvatanje. Strategije za tretiranje rizika sa pozitivnim uticajem su: iskorišćenje, povećanje i prihvatanje (Singh, 2020).

Izbegavanje rizika je strategija kojom se otklanja neizvesnost. Ovu strategiju je moguće realizovati direktno i indirektno. Ako je rizik nastao zbog nedovoljnog znanja, rizik se može tretirati direktno. Ovakva tretiranja obuhvataju povećanje komunikacije, definisanje ciljeva, dobijanje informacija, učenje, sprovođenje istraživanja, razvoj. Alternativni način direktnog tretiranja obuhvata uklanjanje izvora rizika, čime se direktno eliminiše neizvesnost. Indirektna izbegavanja obuhvataju promenu okolnosti pod kojim je rizik nastao. Ukoliko je rizik nastao zbog zastarelosti tehnologije, nabavkom nove tehnologije i sam rizik se uklanja.

Strategija transfera ima cilj da kompanija odgovornost sa sebe prenese na neko treće lice. Sposobnost da se prenese odgovornost za određeni rizik je atraktivan za mnoge organizacije, i mnoge pokušavaju da koriste ovu strategiju kad god je to moguće. Primena je ograničena na finansijski rizik. Strategija transfera uvek nosi sa sobom i plaćanje premije rizika. Transfer rizika sadrži osiguranje, gde plaćanje premije omogućuje isplatu određene sume novca ukoliko osigurani rizik nastane. Pored osiguranja postoje i drugi finansijski derivati za transfer rizika. Alternativne strategije transfera jesu korišćenje ugovora kao sredstva za prenos odgovornosti. Za bilo koji tip strategije transfera rizika važno je da se rizik prenosi kao deo aranžmana, gde pored prenosa odgovornosti, prenosi se i vlasništvo rizika. Ovom strategijom rizik ne nestaje, već se jednostavno prenosi na treće lice.

Smanjenje rizika je strategija koja se može upotrebiti za većinu rizika, za razliku od strategija transfera i izbegavanja. Svrha strategije smanjenja je da se smanji uticaj rizika do nivoa koji je prihvatljiv. Da bi se strategija smanjenja rizika upotrebila, potrebno je odrediti nivo prihvatljivog rizika. Nivo prihvatljivog rizika može biti visok, srednji, nizak ili po nekom drugom sistemu vrednovanja. Ova strategija se koristi da se smanji verovatnoća nastanka rizika i/ili da se smanji uticaj rizika ukoliko on nastane. Preventivna tretiranja rizika su bolja od tretiranja kada rizik nastane, jer dovode do izbegavanja rizika. Preventivna tretiranja se bave uzrocima nastanka rizika. Ukoliko se uzrok nastanka identifikuje, on se može tretirati u cilju smanjenja verovatnoće njegove pojave. Tamo gde nije moguće smanjiti verovatnoću nastanka rizika, strategija smanjenja se fokusira na smanjenje njegovog uticaja. Rano delovanje na zaštitu od najgorih efekata rizika može učiniti taj rizik prihvatljivim.

Prihvatanje je strategija gde menadžment odlučuje da prihvati rizik i ne čini ništa dok rizik ne nastane. Ta strategija se koristi kada nije moguće tretirati rizik na drugi način.

Iskorišćenje je strategija koja se koristi kod rizika sa pozitivnim uticajem gde organizacija želi da bude sigurna da će se šanse iskoristiti. Ova strategija teži da otkloni nesigurnosti povezane sa mogućim pratećim rizikom pri korišćenju šansi. Povećanje je strategija koja se koristi da se poveća verovatnoća iskorišćenja šansi i njihovog pozitivnog uticaja. Prihvatanje jeste strategija gde se šanse ne traže, već se jednostavno prihvate ukoliko se pojave.

Nakon primene odgovarajuće strategije, merenje rezultata je konačan korak u procesu upravljanja rizicima. Ovaj proces sprovodi kontrolne aktivnosti uključujući ponovne procene rizika nakon sprovedene strategije. Konstantno praćenje politika, procedura i poslovnih procesa omogućuje menadžmentu da sagleda efikasnost primenjenih strategija za tretiranje rizika.

4. MODEL ZAŠTITE OD OPERATIVNOG RIZIKA – RCSA

Većina banaka je kroz svoju poslovnu politiku utvrdila da se procenjivanje operatiuvnog rizika uspostavlja RCSA koji se uglavno usmerio na tačno utvrđivanje profila ovog rizika. Ovaj metod stavlja posebno akcenat na koncept lokalnog zaduženja za upravljanje rizikom. (Wirtz, 2019). Metodologija RCSA se strikno i dosledno sprovodi na nivou cele banke i njen je cilj da se indetifikuju operativni rizici;

Procene operativni rizici i njihovo okruženje;

Utvrdi profil operativnog rizika i njegova izloženost putem kvantitativnog pristupa.

Svaka banka ima za cilj da:

Pruži osnovu za:

Praćenje profila operativnog rizika na nivou jedinica/odeljenja;

Poređenje profila operativnog rizika u okviru organizovanih jedinica/ odeljenja;

Procenu efikasnosti celog okvira za upravljanje operativnim rizikom.

Sam proces se zasniva na tipologiji operativnog rizika banke i tu uključuje sledeće elemente:

Model aktivnosti i procesa;

Indetifikaciju operativnog rizika;

Procenu operativnog rizika; i

Utvrđivanje glavnih rizika.

Posto se obavi utvrđivanje glavnih rizika, banka planira određene poslovne aktivnosti za njihovo smanjenje i rešavanje indetifikovanih pitanja koji su za njih vezani. Banke vrše definisanje i opisivanje rizika na osnovu standardne tipologije rizika banke i istovremeno osposobljavajući okvir za analiziranje izloženosti banke operativnim rizicima. Prve aktivnosti RCSA sastoje se od beleženja i dokumentovanja svih aktivnosti banke na jedan sveobuhvatan način uz obezbeđenje potpune pokrivenosti aktivnosti procesa u banci. Sve se radi da se omogući utvrđivanje glavnih rizika banke. Čitav pristup RCSA je podržan sa više principa (Ivanović, 2009):

RCSA je proces samoocenjivanja i izražava svoja gledišta nosioca rizika u pogledu

operativnih rizika sa kojima se suočava;

RCSA proces treba da se zasniva na ukupnom i sveobuhvatnom, doslednom modelu

procesa koji obuhvata sve poslove banke;

RCSA se obavlja u radionicama u kojima učestvuju svi nosioci i vlasnici rizika. Nosioci rizika treba da indetifikuju i ocenjuju operativne rizike, a na osnovu saznanja i indetifikacije potencijalnih događaja koji proizvode rizik;

Kod procenjivanja rizika posebno se obuhvata procenjivanje verovatnoće;

Procena rizika se odnosi i na rezidualni rizik; i

Na osnovu utvrđenih glavnih rizika prave se planovi kako i na koji način popraviti i

ublažiti izloženost riziku.

Sam proces indetifikacije rizika treba da uključi radionice gde će se naći i vlasnik rizika te uz podršku svih zaposlenih, sa ciljem da se obezbedi, potpuno razumevanje problema i ugroženosti u pogledu postizanja poslovnih ciljeva i pomogne usmeravanje na indetifikaciju rizika ka ključnim rizicima. Cilj radionica jeste da se indetifikuju rizici koji su usko povezani sa svakim procesom rada koji obavlja jedinica/ odeljenje i da se tačno formulišu i definišu. Jačina operativnog rizika bliže se određuje kao kombinacija vorovatnoće i uticaja. Praksa banaka poznaje najmanje tri nivoa jačine rizika i to:

Velika jačina – vlasnik rizika pravi i predlaže akcioni plan za preduzimanje mera i dostavlja ga nadležnim organima na odobrenje. Vlasnik rizika uspostavlja kontrolu i indetifikuje ključne pokazatelje rizika i dalje ih, sa aspekta izloženosti banke riziku, kontroliše;

Srednje jačine – Uz opreznost i diskreciju, vlasnik rizika dostavlja akcioni plan Organima za odobravanje. Vlasnik rizika može da uspostavi ključne pokazatelje rizika u nivo najozbiljnijih rizika koji će se desiti u bliskoj budućnosti;

Male jačine – kod ovakve male jačine operativnog rizika neće se osmišljavati ni jedan akcioni plan niti isticati ključni pokazatelj rizika.

ZAKLJUČAK

Osnovno načelo strategije upravljanja rizicima je optimizacija rizičnog profila banke, kroz kontinuiran fokus zasnovan na sledećem:

Jasna unutrašnja organizacija i kompletna podela dužnosti u okviru risk nadležnosti sa jasno definisanim, transparentnim i konzistentnim linijama odgovornosti;

Sveobuhvatna integracija u sve poslovne aktivnosti banke;

Uspostavljanje visokih standarda upravljanja rizicima;

Adekvatno upravljanje i optimizacija kreditnog procesa na nivou pojedinačnog plasmana;

Sveobuhvatan i dosledan fokus na kvalitet portfolija u svim segmentima kroz izveštavanje o odstupanjima/ciljevima/strukturi sa proaktivnim pristupom;

Dosledna primena politika i procedura upravljanja rizicima;

Jačanje organizacije i procesa naplate problematičnih plasmana;

Kontinuirano unapređenje alata i metoda u oblasti operativnog i tržišnog rizika;

Racionalno korišćenje kapaciteta i održavanje fleksibilne organizacije koja omogućava brzo usklađivanje u skladu sa regulatornim i standardnim poslovnim potrebama;

Sprečavanje neželjenog odliva kadrova, jačanje kapaciteta zaposlenih, profilisanje ključnih kadrova i jačanje timskog duha;

Upravljanje rizikom zloupotreba u kreditnom procesu kroz prevenciju, detekciju i istragu. Preporuka je da banka primenjuje standardizovani pristup u kalkulaciji minimalnih kapitalnih zahteva za pokriće gubitaka izazavanih operativnim rizikom. U uspostavljenom sistemu, Banka se koristi određenim kvalitativnim i kvantitativnim alatima/tehnikama za identifikaciju, merenje, kontrolu operativnih rizika i to kroz sledeće procese:

Identifikacija postojećih i potencijalnih izvora rizika koji mogu nastati kako u postojećim tako i uvođenjem novih poslovnih proizvoda, sistema ili aktivnosti, ili

Njihovim poveravanjem trećim licima u skladu sa organizacijom i poslovnim aktivnostima Banke.

Procena rizika metodom samoprocenjivanja sprovodi prema vrsti događaja, frekvenciji pojavljivanja i finansijskog uticaja na poslovanje banke, sprovođenje scenario analiza i praćenje ranih indikatora rizika evidentiranje gubitaka OpRisk-a vrši se u bazi podataka, koja služi kao osnova za statističku obradu analize rizika, tj. merenja izloženosti OpRisku. Za sve uočene potencijalne ili već ostvarene rizike utvrđuje se da li je moguće primeniti korektivne mere za ispravljanje trenutno nastale situacije kao i preventivne mere za ublažavanje mogućih negativnih posledica, tj. koje omogućavaju da se sličan rizik ne ponovi.